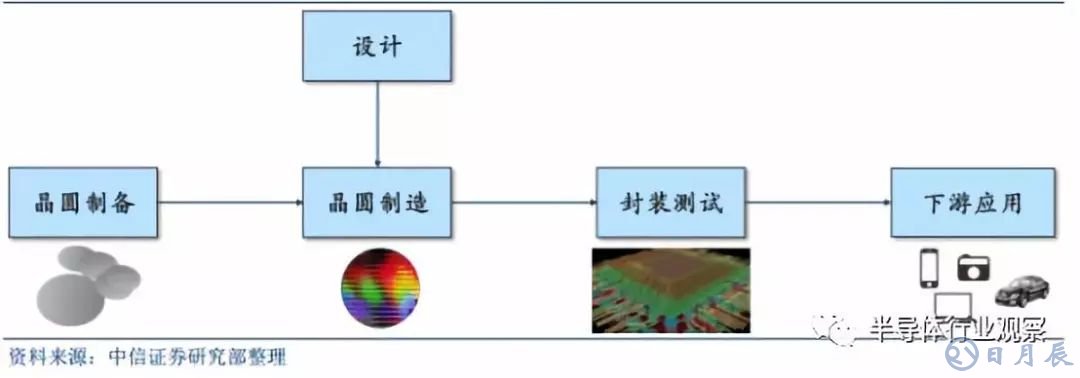

晶圓(wafer) 是制造半導體器件的基礎性原材料。 極高純度的半導體經過拉晶、切片等工序制備成為晶圓,晶圓經過一系列半導體制造工藝形成極微小的電路結構,再經切割、封裝、測試成為芯片,廣泛應用到各類電子設備當中。 晶圓材料經歷了 60 余年的技術演進和產業發展,形成了當今以硅為主、新型半導體材料為補充的產業局面。

半導體晶圓材料的基本框架

20 世紀 50 年代,鍺(Ge)是最早采用的半導體材料,最先用于分立器件中。集成電路的產生是半導體產業向前邁進的重要一步, 1958 年 7 月,在德克薩斯州達拉斯市的德州儀器公司,杰克·基爾比制造的第一塊集成電路是采用一片鍺半導體材料作為襯底制造的。

半導體產業鏈流程

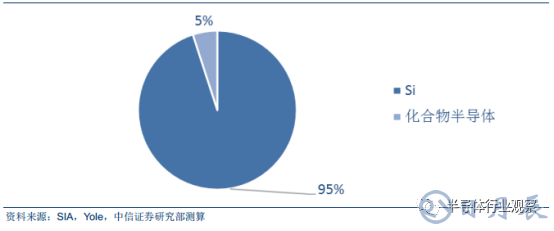

但是鍺器件的耐高溫和抗輻射性能存在短板,到 60 年代后期逐漸被硅(Si) 器件取代。 硅儲量極其豐富,提純與結晶工藝成熟, 并且氧化形成的二氧化硅(SiO2)薄膜絕緣性能好,使得器件的穩定性與可靠性大為提高, 因而硅已經成為應用最廣的一種半導體材料。半導體器件產值來看,全球 95%以上的半導體器件和 99%以上的集成電路采用硅作為襯底材料。

2017 年全球半導體市場規模約 4122 億美元,而化合物半導體市場規模約 200億美元,占比 5%以內。 從晶圓襯底市場規模看, 2017 年硅襯底年銷售額 87 億美元, GaAs襯底年銷售額約 8 億美元。 GaN 襯底年銷售額約 1 億美元, SiC 襯底年銷售額約 3 億美元。硅襯底銷售額占比達 85%+。 在 21 世紀,它的主導和核心地位仍不會動搖。但是 Si 材料的物理性質限制了其在光電子和高頻、 高功率器件上的應用。

半導體市場份額(按材料)

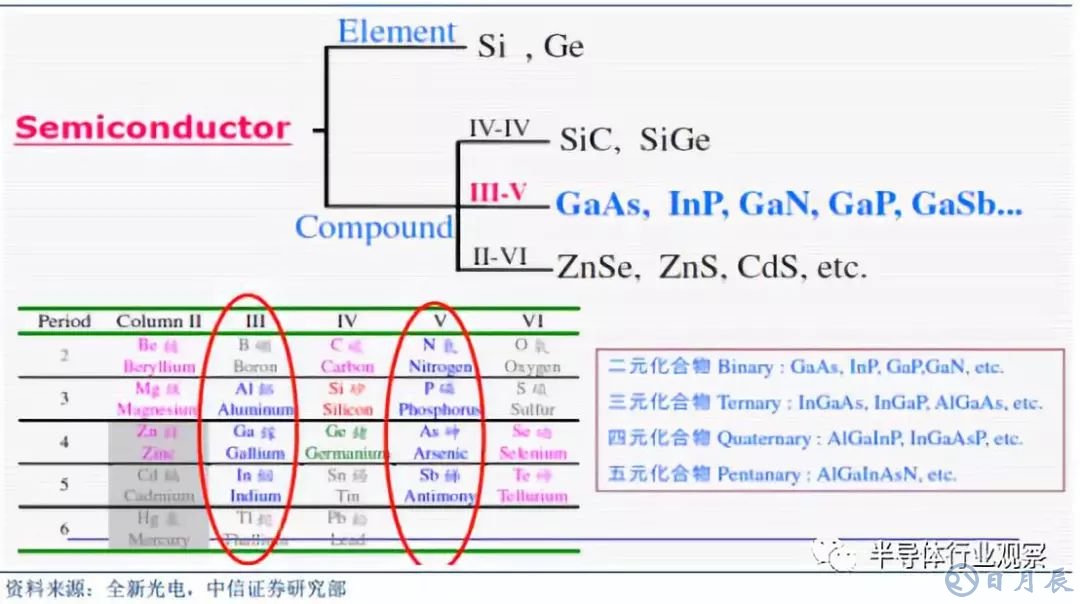

20 世紀 90 年代以來,以砷化鎵(GaAs)、磷化銦(InP)為代表的第二代半導體材料開始嶄露頭腳。 GaAs、 InP 等材料適用于制作高速、高頻、大功率以及發光電子器件,是制作高性能微波、毫米波器件及發光器件的優良材料,廣泛應用于衛星通訊、移動通訊、光通信、 GPS 導航等領域。但是 GaAs、InP 材料資源稀缺,價格昂貴,并且還有毒性,能污染環境, InP 甚至被認為是可疑致癌物質,這些缺點使得第二代半導體材料的應用具有很大的局限性。

第三代半導體材料主要包括 SiC、 GaN 等,因其禁帶寬度(Eg)大于或等于 2.3 電子伏特(eV),又被稱為寬禁帶半導體材料。 和第一代、第二代半導體材料相比,第三代半導體材料具有高熱導率、高擊穿場強、高飽和電子漂移速率和高鍵合能等優點,可以滿足現代電子技術對高溫、高功率、高壓、高頻以及抗輻射等惡劣條件的新要求,是半導體材料領域最有前景的材料,在國防、航空、航天、石油勘探、光存儲等領域有著重要應用前景,在寬帶通訊、太陽能、汽車制造、半導體照明、智能電網等眾多戰略行業可以降低 50%以上的能量損失,最高可以使裝備體積減小 75%以上,對人類科技的發展具有里程碑的意義。

晶圓材料性質比較

化合物半導體是指兩種或兩種以上元素形成的半導體材料, 第二代、第三代半導體多屬于這一類。 按照元素數量可以分為二元化合物、三元化合物、四元化合物等等,二元化合物半導體按照組成元素在化學元素周期表中的位置還可分為 III-V 族、 IV-IV 族、 II-VI 族等。 以砷化鎵(GaAs)、氮化鎵(GaN)、碳化硅(SiC)為代表的化合物半導體材料已經成為繼硅之后發展最快、應用最廣、產量最大的半導體材料。 化合物半導體材料具有優越的性能和能帶結構:

(1) 高電子遷移率;

(2) 高頻率特性;

(3)寬幅頻寬;

(4)高線性度;

(5)高功率;

(6)材料選擇多元性;

(7)抗輻射。

因而化合物半導體多用于射頻器件、光電器件、功率器件等制造,具有很大發展潛力;硅器件則多用于邏輯器件、存儲器等,相互之間具有不可替代性。

化合物半導體材料

晶圓制備: 襯底與外延工藝

晶圓制備包括襯底制備和外延工藝兩大環節。襯底(substrate)是由半導體單晶材料制造而成的晶圓片,襯底可以直接進入晶圓制造環節生產半導體器件,也可以進行外延工藝加工生產外延片。外延(epitaxy)是指在單晶襯底上生長一層新單晶的過程,新單晶可以與襯底為同一材料,也可以是不同材料。 外延可以生產種類更多的材料,使得器件設計有了更多選擇。

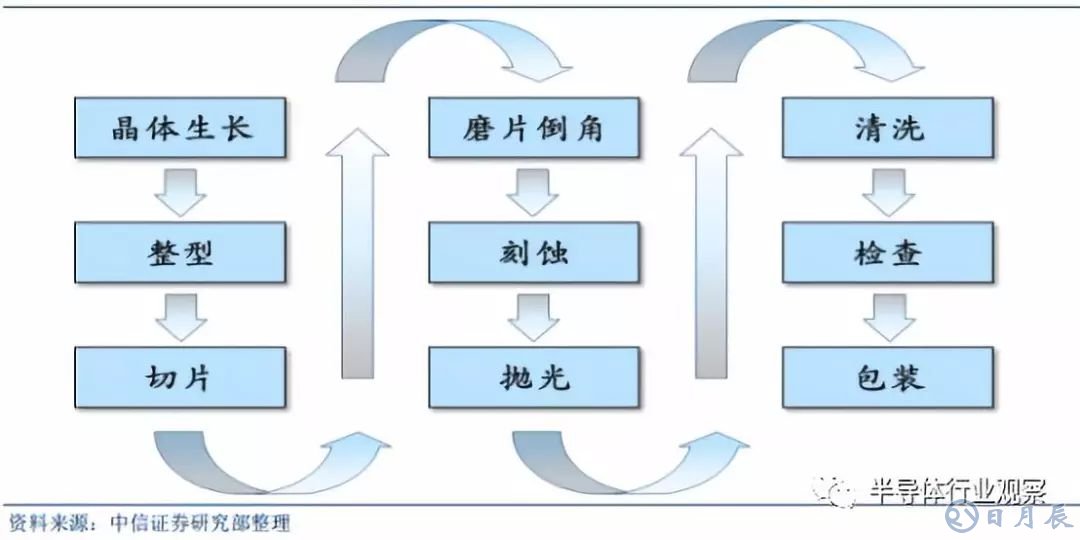

襯底制備的基本步驟如下:半導體多晶材料首先經過提純、摻雜和拉制等工序制得單晶材料,以硅為例,硅砂首先提煉還原為純度約 98%的冶金級粗硅,再經多次提純,得到電子級高純度多晶硅(純度達 99.9999999%以上, 9~11 個 9),經過熔爐拉制得到單晶硅棒。單晶材料經過機械加工、化學處理、 表面拋光和質量檢測,獲得符合一定標準(厚度、晶向、平整度、平行度和損傷層)的單晶拋光薄片。 拋光目的是進一步去除加工表面殘留的損傷層,拋光片可直接用于制作器件,也可作為外延的襯底材料。

襯底制備的基本步驟

外延生長工藝目前業界主要包括 MOCVD(化學氣相沉淀)技術以及 MBE(分子束外延)技術兩種。 例如,全新光電采用 MOCVD,英特磊采用 MBE 技術。

外延晶圓片結構示意圖

相比之下, MOCVD技術生長速率更快,更適合產業化大規模生產,而 MBE 技術在部分情況如 PHEMT 結構、Sb 化合物半導體的生產中更適合采用。 HVPE(氫化物氣相外延)技術主要應用于 GaN 襯底生產。 LPE(液相沉積)技術主要用于硅晶圓,目前已基本被氣相沉積技術所取代。

MBE 與 MOCVD 技術對比

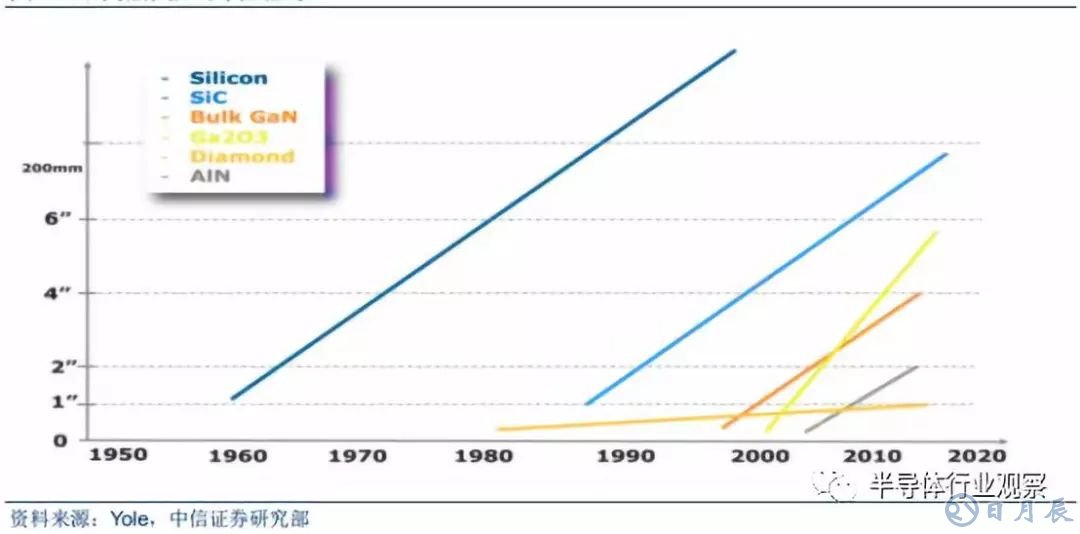

晶圓尺寸: 技術發展進程不一

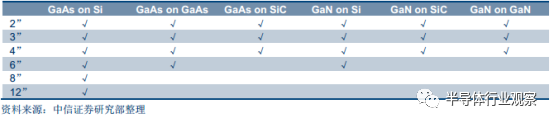

硅晶圓尺寸最大達 12 寸, 化合物半導體晶圓尺寸最大為 6 英寸。 硅晶圓襯底主流尺寸為 12 英寸,約占全球硅晶圓產能 65%, 8 寸也是常用的成熟制程晶圓,全球產能占比 25%。GaAs 襯底主流尺寸為 4 英寸及 6 英寸; SiC 襯底主流供應尺寸為 2 英寸及 4 英寸; GaN 自支撐襯底以 2 英寸為主。

襯底晶圓材料對應尺寸

SiC 襯底目前尺寸已達 6 英寸, 8 英寸正在研發(II-VI 公司已制造出樣品) 。而實際上主流采用的仍為 4 英寸晶圓。主要原因是(1)目前 6 英寸 SiC 晶圓大概是 4 英寸成本的 2.25倍,到 2020 年大概為 2 倍,在成本縮減上并沒有大的進步,并且更換設備機臺需要額外的資本支出, 6 英寸目前優勢僅在生產效率上;(2) 6 英寸 SiC 晶圓相較于 4 英寸晶圓在品質上偏低,因而目前 6 英寸主要用于制造二極管,在較低質量晶圓上制造二極管比制造MOSFET 更為簡單。

外延生長對應 wafer 尺寸

GaN 材料在自然界中缺少單晶材料,因而長期在藍寶石、 SiC、 Si 等異質襯底上進行外延。 現今通過氫化物氣相外延(HVPE)、氨熱法可以生產 2 英寸、 3 英寸、 4 英寸的 GaN自支撐襯底。 目前商業應用中仍以異質襯底上的 GaN 外延為主, GaN 自支撐襯底在激光器上具有最大應用,可獲得更高的發光效率及發光品質。

不同晶圓尺寸發展歷程

硅: 主流市場, 細分領域需求旺盛

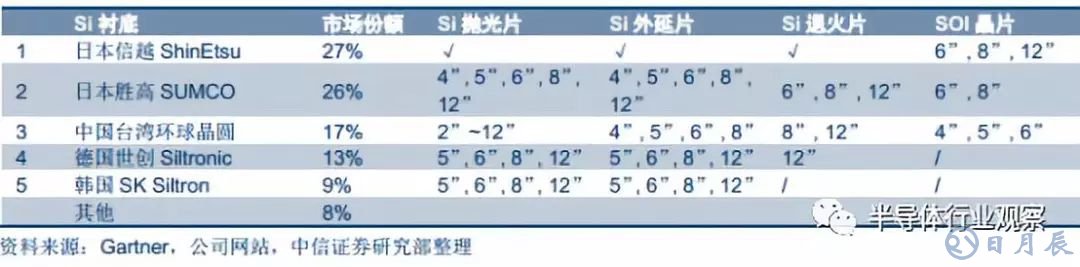

從硅晶圓供給廠商格局: 日廠把控, 寡頭格局穩定。日本廠商占據硅晶圓 50%以上市場份額。前五大廠商占據全球 90%以上份額。 其中,日本信越化學占比 27%、日本 SUMCO 占比 26%,兩家日本廠商份額合計 53%,超過一半,中國臺灣環球晶圓于 2016 年 12 月晶圓產業低谷期間收購美國 SunEdison 半導體,由第六晉升第三名,占比 17%,德國 Siltronic 占比 13%,韓國 SK Siltron(原 LG Siltron, 2017年被 SK 集團收購) 占比 9%,與前四大廠商不同, SK Siltron 僅供應韓國客戶。

此外還有法國 Soitec、中國臺灣臺勝科、合晶、嘉晶等企業,份額相對較小。各大廠商供應晶圓類別與尺寸上有所不同,總體來看前三大廠商產品較為多樣。 前三大廠商能夠供應 Si 退火片、 SOI 晶片,其中僅日本信越能夠供應 12 英寸 SOI 晶片。德國Siltronic、韓國 SK Siltron 不提供 SOI 晶片, SK Siltron 不供應 Si 退火片。而 Si 拋光片與Si 外延片各家尺寸基本沒有差別。

硅晶圓供應商競爭力

近 15 年來日本廠商始終占據硅晶圓 50%以上市場份額。硅晶圓產能未發生明顯區域性轉移。 根據 Gartner, 2007 年硅晶圓市占率第一日本信越(32.5%)、第二日本 SUMCO(21.7%)、第三德國 Siltronic(14.8%) ; 2002 年硅晶圓市占率第一日本信越(28.9%)、第二日本 SUMCO(23.3%)、第三德國 Siltronic(15.4%) 。 近期市場比較大的變動是 2016年 12 月臺灣環球晶圓收購美國 SunEdison,從第六大晉升第三大廠商。但日本廠商始終占據 50%+份額。

日本在 fab 環節競爭力衰落而材料環節始終保持領先地位。 20 世紀 80 年代中旬,日本半導體產業的世界份額曾經超過了 50%。日本在半導體材料領域的優勢從上世紀延續而來,而晶圓制造競爭力明顯減弱, 半導體 fab 環節出現了明顯的區域轉移。究其原因, fab 環節離需求端較近,市場變動大;但硅晶圓同質化程度高,新進入玩家需要在客戶有比較久的時間驗證;且晶圓在晶圓代工中成本占比 10%以下,晶圓代工廠不愿為較小的價格差別冒險更換不成熟的產品。

硅晶圓供應商近 15 年份額變化

硅晶圓需求廠商格局: 海外為主, 國產廠商不乏亮點

IC 設計方面, 巨頭把控競爭壁壘較高, 2018 年以來 AI 芯片成為新成長動力。 高通、博通、聯發科、蘋果等廠商實力最強,大陸廠商海思崛起。 隨著科技發展引領終端產品升級,AI 芯片等創新應用對 IC 產品需求不斷擴大,預計到 2020 年 AI 芯片市場規模將從 2016 年約 6 億美元升至 26 億美元, CAGR 達 43.9%,目前國內外 IC 設計廠商正積極布局 AI 芯片產業。英偉達是 AI 芯片市場領導者, AMD 與特斯拉正聯合研發用于自動駕駛的 AI 芯片。

對于國內廠商,華為海思于 2017 年 9 月率先推出麒麟 970 AI 芯片,目前已成功搭載入 P20等機型;比特大陸發布的全球首款張量加速計算芯片 BM1680 已成功運用于比特幣礦機;寒武紀的 1A 處理器、地平線的征程和旭日處理器也已嶄露頭角。IC 設計面向終端、面向市場成為必然,國內廠商優勢明顯。 IC 設計業以需求為導向,才能夠更好服務于下游客戶。海思、展銳等移動處理芯片、基帶芯片廠商依靠近些年中國智能手機市場爆發迅速崛起,躋身世界 IC 設計十強,海思芯片已全面應用到華為智能手機當中,三星、小米等廠商亦采用了自研芯片, 現今中國為全球最大的終端需求市場,因而國內IC 設計業有巨大發展優勢。

全球 IC 設計廠商 2017 年排名

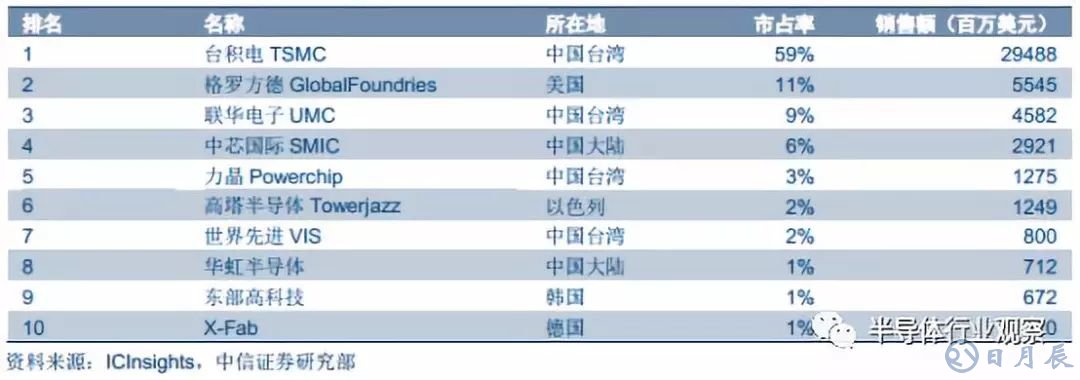

代工制造方面,廠商 Capex 快速增長,三星、臺積電等巨頭領銜。 從資本支出來看,目前全球先進制程芯片市場競爭激烈,全球排名前三的芯片制造商三星、英特爾、臺積電的Capex 均達到百億美元級別, 2017 年分別為 440/120/108 億美元,預計三星未來三年總Capex 接近 1100 億美元,英特爾和臺積電 2018 年 Capex 則預計分別達到 140 和 120 億美元,均有較大幅度的增長,利于巨頭通過研發先進制程技術和擴張產線來占領市場。

從工藝制程來看,臺積電走在行業前列,目前已大規模生產 10nm 制程芯片, 7nm 制程將于 2018年量產;中國大陸最為領先的代工廠商中芯國際目前具備 28nm 制程量產能力,而臺積電早于 2011 年已具備 28nm 量產能力,相比之下大陸廠商仍有較大差距。

全球晶圓純代工(Pure-Play)廠商 2016 年排名

封測方面,未來高端制造+封測融合趨勢初顯,大陸廠商與臺廠技術差距縮小。 封裝測試技術目前已發展四代,在最高端技術上制造與封測已實現融合,其中臺積電已建立起CoWoS 及 InFO 兩大高階封裝生態系統,并計劃通過從龍潭延伸至中科將 InFO 產能擴增一倍,以滿足蘋果 A12 芯片的需求。

封測龍頭日月光則掌握頂尖封裝與微電子制造技術,率先量產 TSV/2.5D/3D 相關產品,并于 2018 年 3 月與日廠 TDK 合資成立日月旸電子擴大 SiP布局。由于封裝技術門檻相對較低,目前大陸廠商正快速追趕,與全球領先廠商的技術差距正逐步縮小,大陸廠商已基本掌握 SiP、 WLCSP、 FOWLP 等先進技術,應用方面 FC、 SiP等封裝技術已實現量產。

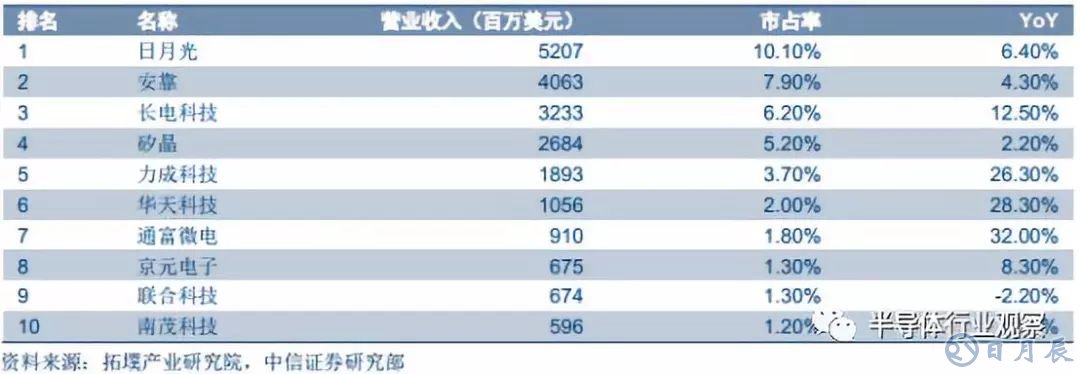

全球半導體封裝廠商 2017 年排名

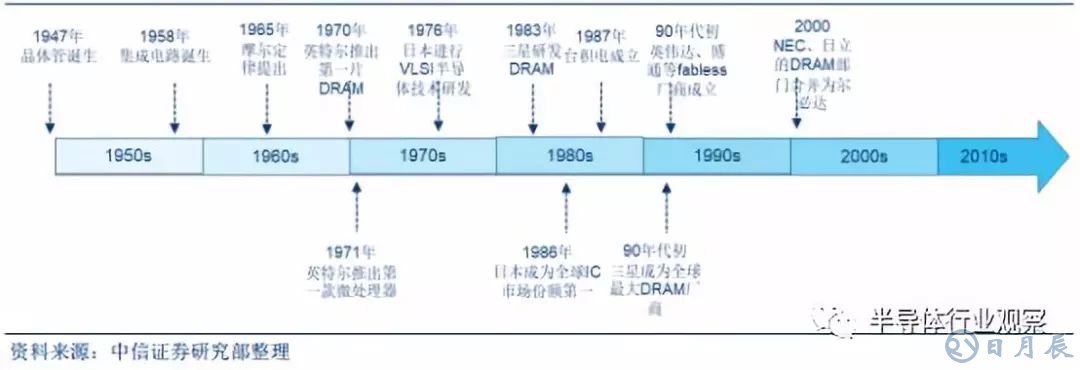

新一輪區域轉移面向中國大陸。 盡管目前 IC 設計、制造、封測的頂級廠商主要位于美國、中國臺灣。總體來看,半導體制造產業經歷了美國——日本——韓臺的發展歷程: 1950s,半導體產業起源于美國, 1947 年晶體管誕生, 1958 年集成電路誕生。 1970s,半導體制造由美國向日本轉移。 DRAM 是日韓產業發展的重要切入點, 80s 日本已在半導體產業處于領先地位。 1990s,以 DRAM 為契機,產業轉向韓國三星、海力士等廠商;晶圓代工環節則轉向臺灣,臺積電、聯電等廠商崛起。 2010s,智能手機、移動互聯網爆發,物聯網、大數據、云計算、人工智能等產業快速成長。人口紅利,需求轉移或將帶動制造轉移,可以預見中國大陸已然成為新一輪區域轉移的目的地。

全球半導體產業美-日-韓區域轉移歷史

硅晶圓下游應用拆分: 尺寸與制程雙輪驅動技術進步

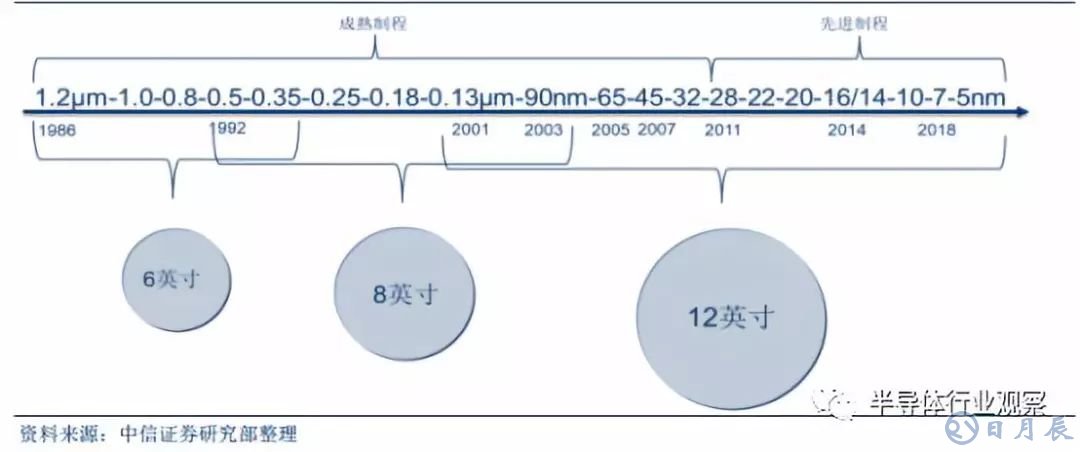

晶圓尺寸與工藝制程并行發展,每一制程階段與晶圓尺寸相對應。 (1) 制程進步→晶體管縮小→晶體管密度成倍增加→性能提升。 (2) 晶圓尺寸增大→每片晶圓產出芯片數量更多→效率提升→成本降低。 目前 6 吋、 8 吋硅晶圓生產設備普遍折舊完畢,生產成本更低,主要生產 90nm 以上的成熟制程。 部分制程在相鄰尺寸的晶圓上都有產出。 5nm 至 0.13μm則采用 12 英寸晶圓,其中 28nm 為分界區分了先進制程與成熟制程,主要原因是 28nm 以后引入 FinFET 等新設計、新工藝,晶圓制造難度大大提升。

硅晶圓尺寸與制程對應

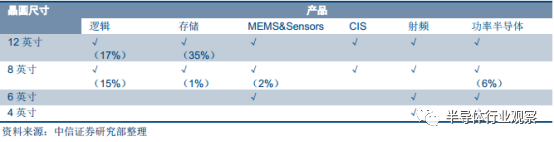

晶圓需求總量來看, 12 英寸 NAND 及 8 英寸市場為核心驅動力。 存儲用 12 寸硅晶圓占比達 35%為最大, 8 寸及 12 英寸邏輯次之。 以產品銷售額來看,全球集成電路產品中,存儲器占比約 27.8%,邏輯電路占比 33%,微處理器芯片合模擬電路分別占 21.9%和 17.3%。根據我們預測,全球 2016 年下半年 12 寸硅晶圓需求約 510 萬片/月,其中用于邏輯芯片的需求 130 萬片/月,用于 DRAM 需求 120 萬片/月,用于 NAND 需求 160 萬片/月,包括 NORFlash、 CIS 等其他需求 100 萬片/月; 8 寸硅晶圓需求 480 萬片/月,按面積折算至 12 寸晶圓約 213 萬片/月, 6 寸以下晶圓需求約當 12 寸 62 萬片/月。

12 英寸、 8 英寸、 6 英寸晶圓需求結構

由此估算,包括 NAND、 DRAM在內用于存儲市場的 12 寸晶圓需求約占總需求 35%, 8 寸晶圓需求約占總需求 27%,用于邏輯芯片的 12 寸晶圓需求約占 17%。需求上看,目前存儲器貢獻晶圓需求最多, 8 寸中低端應用其次。

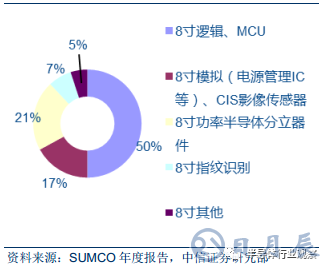

8 英寸晶圓需求結構

晶圓尺寸對應產品類型

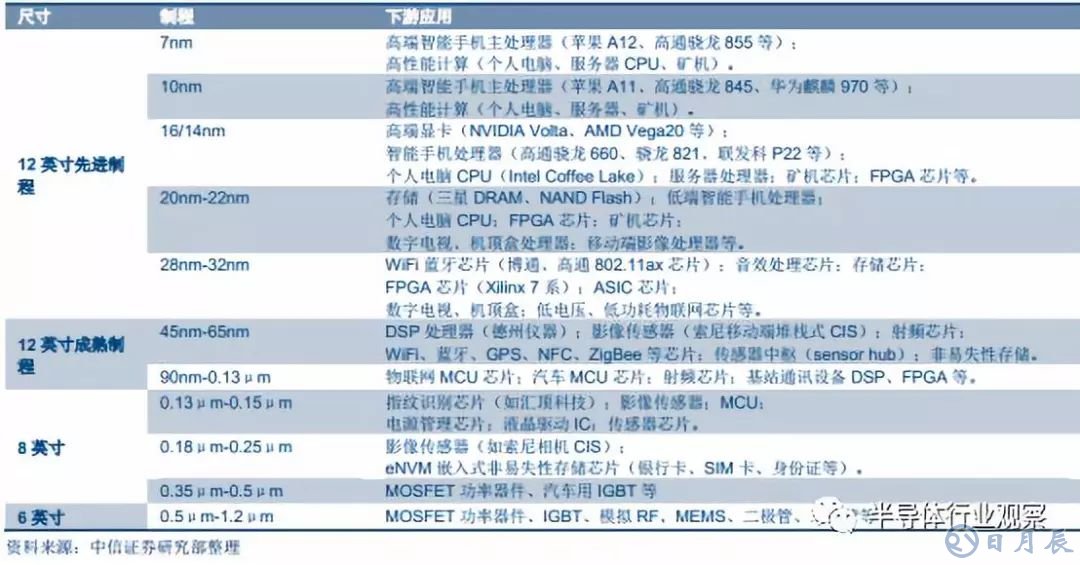

下游具體應用來看, 12 英寸 20nm 以下先進制程性能強勁, 主要用于移動設備、 高性能計算等領域, 包括智能手機主芯片、計算機 CPU、 GPU、高性能 FPGA、 ASIC 等。14nm-32nm 先進制程應用于包括 DRAM、 NAND Flash 存儲芯片、中低端處理器芯片、影像處理器、數字電視機頂盒等應用。

12 英寸 45-90nm 的成熟制程主要用于性能需求略低,對成本和生產效率要求高的領域,例如手機基帶、 WiFi、 GPS、藍牙、 NFC、 ZigBee、 NOR Flash 芯片、 MCU 等。 12 英寸或 8 英寸 90nm 至 0.15μm 主要應用于 MCU、指紋識別芯片、影像傳感器、電源管理芯片、液晶驅動 IC 等。 8 英寸 0.18μm-0.25μm 主要有非易失性存儲如銀行卡、 sim 卡等, 0.35μm 以上主要為 MOSFET、 IGBT 等功率器件。

制程-尺寸對應下游應用需求拆分

化合物半導體: 5G、 3D 感測、電動汽車的關鍵性材料

化合物半導體晶圓供給廠商格局:日美德主導,寡占格局。

襯底市場: 高技術門檻導致化合物半導體襯底市場寡占,日本、美國、德國廠商主導。GaAs 襯底目前已日本住友電工、德國 Freiberg、美國 AXT、日本住友化學四家占據,四家份額超 90%。住友化學于 2011 年收購日立電纜(日立金屬)的化合物半導體業務,并于 2016年劃至子公司 Sciocs。 GaN 自支撐襯底目前主要由日本三家企業住友電工、三菱化學、住友化學壟斷,占比合計超 85%。 SiC 襯底龍頭為美國 Cree(Wolfspeed 部門),市場占比超三分之一,其次為德國 SiCrystal、美國 II-VI、美國 Dow Corning,四家合計份額超 90%。近幾年中國也出現了具備一定量產能力的 SiC 襯底制造商,如北京天科合達半導體股份有限公司。

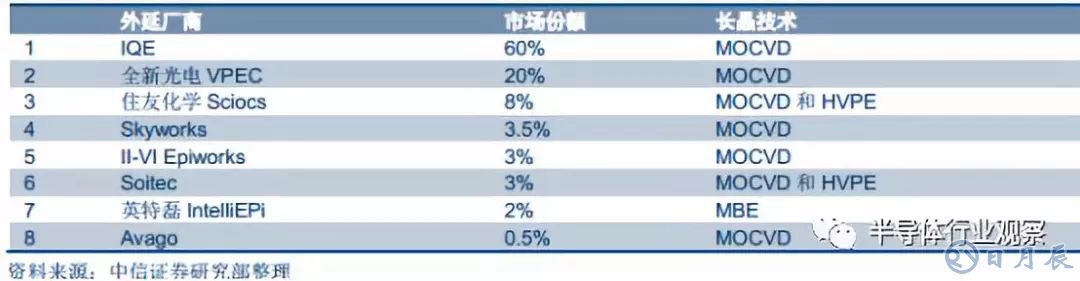

化合物半導體供應商競爭力

外延生長市場中,英國 IQE 市場占比超 60%為絕對龍頭。 英國 IQE 及中國臺灣全新光電兩家份額合計達 80%。 外延生長主要包括 MOCVD(化學氣相沉淀)技術以及 MBE(分子束外延)技術兩種。例如, IQE、 全新光電均采用 MOCVD,英特磊采用 MBE 技術。 HVPE(氫化物氣相外延)技術主要應用于 GaN 襯底的生產。

化合物半導體外延廠商競爭力

化合物半導體晶圓需求廠商格局: IDM 與代工大廠并存

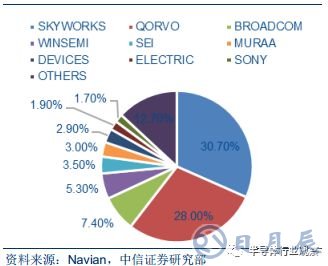

化合物半導體產業鏈呈現寡頭競爭格局。 IDM 類廠商包括 Skyworks、 Broadcom(Avago)、 Qorvo、 Anadigics 等。 2016 年全球化合物半導體 IDM 呈現三寡頭格局, 2016年 IDM 廠商 Skyworks、 Qorvo、 Broadcom 在砷化鎵領域分別占據 30.7%、 28%、 7.4%市場份額。產業鏈呈現多模式整合態勢,設計公司去晶圓化及 IDM 產能外包成為必然趨勢。

全球砷化鎵元件(含 IDM)產值分布

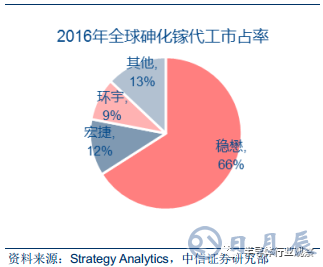

化合物半導體晶圓代工領域穩懋為第一大廠商,占比 66%,為絕對龍頭。 第二、第三為宏捷科技 AWSC、 環宇科技 GCS,占比分別為 12%、 9%。國內設計推動代工, 大陸化合物半導體代工龍頭呼之欲出。 目前國內 PA 設計已經涌現了銳迪科 RDA、 唯捷創芯 vanchip、漢天下、 飛驤科技等公司。

全球砷化鎵代工市占率

國內化合物半導體設計廠商目前已經占領 2G/3G/4G/WiFi 等消費電子市場中的低端應用。 三安光電目前以 LED 應用為主,有望在化合物半導體代工填補國內空白,其募投產線建設順利,有望 2018 年年底實現4000-6000 片/月產能,成為大陸第一家規模量產 GaAs/GaN 化合物晶圓代工企業。

化合物半導體晶圓下游應用拆分:性能獨特,自成體系

化合物半導體下游具體應用主要可分為兩大類:光學器件和電子設備。 光學器件包括LED 發光二極管、 LD 激光二極管、 PD 光接收器等。 電子器件包括 PA 功率放大器、 LNA低噪聲放大器、射頻開關、數模轉換、微波單片 IC、功率半導體器件、霍爾元件等。 對于GaAs 材料而言, SC GaAs(單晶砷化鎵) 主要應用于光學器件, SI GaAs(半絕緣砷化鎵)主要應用于電子器件。

化合物半導體晶圓對應下游應用

光學器件中, LED 為占比最大一項, LD/PD、 VCSEL 成長空間大。 Cree 大約 70%收入來自 LED,其余來自功率、射頻、 SiC 晶圓。 SiC 襯底 80%的市場來自二極管,在所有寬禁帶半導體襯底中, SiC 材料是最為成熟的。不同化合物半導體材料制造的 LED 對應不同波長光線: GaAs LED 發紅光、綠光, GaP 發綠光, SiC 發黃光, GaN 發藍光,應用 GaN藍光 LED 激發黃色熒光材料可以制造白光 LED。此外 GaAs 可制造紅外光 LED,常見的應用于遙控器紅外發射, GaN 則可以制造紫外光 LED。 GaAs、 GaN 分別制造的紅光、藍光激光發射器可以應用于 CD、 DVD、藍光光盤的讀取。

各種材料工藝對應輸出功率及頻率

電子器件中,主要為射頻和功率應用。 GaN on SiC、 GaN 自支撐襯底、 GaAs 襯底、GaAs on Si 主要應用于射頻半導體(射頻前端 PA 等); 而 GaN on Si 以及 SiC 襯底主要應用于功率半導體(汽車電子等)。

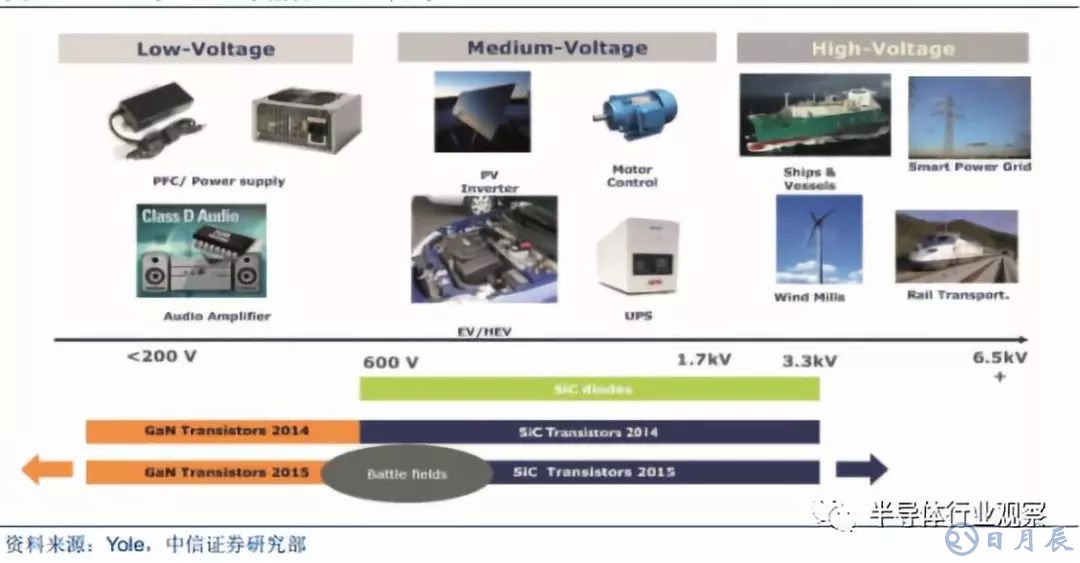

GaN 與 SiC 功率器件應用范圍對比

GaN 由于功率密度高,在基站大功率器件領域具有獨特優勢。 相對于硅襯底來說, SiC襯底具有更好的熱傳導特性,目前業界超過 95%的 GaN 射頻器件采用 SiC 襯底,如 Qorvo采用的正是基于 SiC 襯底的工藝,而硅基 GaN 器件可在 8 英寸晶圓制造,更具成本優勢。在功率半導體領域, SiC 襯底與 GaN on Silicon 只在很小一部分領域有競爭。 GaN 市場大多是低壓領域,而 SiC 在高壓領域應用。 它們的邊界大約是 600V。

下游主要應用分析:從制程材料看芯片國產化程度

(1)智能手機: IC 設計率先追趕,代工、材料尚待突破。

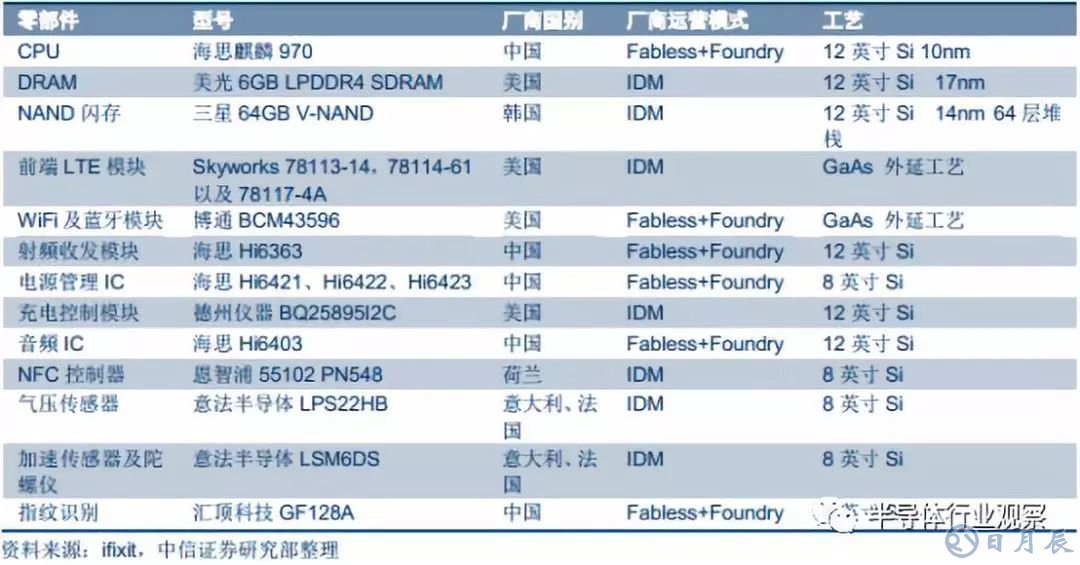

智能手機核心芯片涉及先進制程及化合物半導體材料, 國產率低。 以目前國產化芯片已采用較多的華為手機為例可大致看出國產芯片的“上限” 。

智能手機內部芯片對應工藝-華為 P20

CPU 目前華為海思可以獨立設計,此外還包括小米松果等 fabless 設計公司, 但由于采用 12 英寸最先進制程,制造主要依賴中國臺灣企業; DRAM、 NAND 閃存國內尚無相關公司量產;前端 LTE 模塊、 WiFi 藍牙模塊采用了 GaAs 材料, 產能集中于 Skyworks、 Qorvo 等美國 IDM 企業以及穩懋等中國臺灣代工廠,中國大陸尚無砷化鎵代工廠商;射頻收發模塊、 PMIC、音頻 IC 可做到海思設計+foundry 代工,而充電控制 IC、 NFC 控制 IC 以及氣壓、陀螺儀等傳感器主要由歐美 IDM廠商提供。總體來看智能手機核心芯片國產率仍低,部分芯片如 DRAM、 NAND、射頻模塊等國產化幾乎為零。

以主流旗艦手機 iPhone X 為例可以大致看出中國大陸芯片廠商在全球供應鏈中的地位。 CPU 采用蘋果自主設計+臺積電先進制程代工, DRAM、 NAND 來自韓國/日本/美國 IDM廠商;基帶來自高通設計+臺積電先進制程代工;射頻模塊采用砷化鎵材料,來自 Skyworks、Qorvo 等 IDM 廠商或博通+穩懋代工;模擬芯片、音頻 IC、 NFC 芯片、觸控 IC、影像傳感器等均來自中國大陸以外企業,中國大陸芯片在蘋果供應鏈中占比為零。而除芯片、屏幕以外的零部件大多有中國大陸供應商打入,甚至部分由大陸廠商獨占。由此可見中國大陸芯片企業在全球范圍內競爭力仍低。

智能手機內部芯片對應工藝- iPhone X

(2)通信基站: 大功率射頻芯片對美依賴性極高

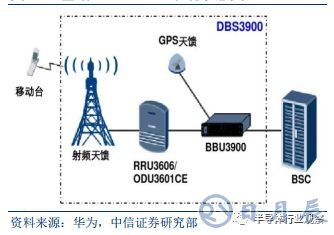

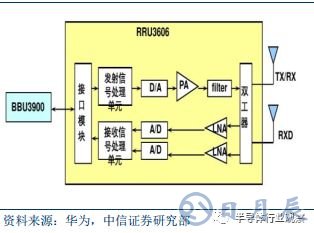

通信基站對國外芯片依賴程度極高,且以美國芯片企業為主。 目前基站系統主要由基帶處理單元(BBU)及射頻拉遠單元(RRU)兩部分組成, 通常一臺 BBU 對應多臺 RRU 設備。 相比之下, RRU 芯片的國產化程度更低,對于國外依賴程度高。

基站 BBU+RRU 系統示意圖

這其中主要難點體現在 RRU 芯片器件涉及大功率射頻場景,通常采用砷化鎵或氮化鎵材料,而中國大陸缺乏相應產業鏈。

RRU 內部芯片門檻最高

美國廠商壟斷大功率射頻器件。 具體來看, 目前 RRU 設備中的 PA、 LNA、 DSA、 VGA等芯片主要采用砷化鎵或氮化鎵工藝,來自 Qorvo、 Skyworks 等公司,其中氮化鎵器件通常為碳化硅襯底,即 GaN on SiC。 RF 收發器、數模轉換器采用硅基及砷化鎵工藝,主要廠商包括 TI、 ADI、 IDT 等公司。以上廠商均為美國公司,因而通信基站芯片對美國廠商依賴性極高。

基站通信設備主要芯片

(3)汽車電子: 產業技術日趨成熟, 部分已實現國產化

汽車電子對于半導體器件需求以 MCU、NOR Flash、IGBT 等為主。 傳統汽車內部主要以 MCU 需求較高,包括動力控制、安全控制、發動機控制、底盤控制、車載電器等多方面。新能源汽車還包括電子控制單元 ECU、功率控制單元 PCU、電動汽車整車控制單元 VCU、混合動力汽車整車控制器 HCU、電池管理系統 BMS 以及逆變器核心部件 IGBT 元件。

傳統汽車內部芯片

此外在以上相關系統以及緊急剎車系統、胎壓檢測器、安全氣囊系統等還需應用 NOR Flash 作為代碼存儲。 MCU 通常采用 8 英寸或 12 英寸 45nm~0.15μm 成熟制程, NOR Flash 通常采用 45nm~0.13μm 成熟制程,國內已基本實現量產。

汽車內部芯片

智能駕駛所采用半導體器件包括高性能計算芯片及 ADAS 系統。 高性能計算芯片目前采用 12 英寸先進制程,而 ADAS 系統中的毫米波雷達則涉及砷化鎵材料,目前國內尚無法量產。

(4)AI 與礦機芯片: 成長新動力,國內設計廠商實現突破

AI 芯片與礦機芯片屬于高性能計算,對于先進制程要求較高。 在 AI 及區塊鏈場景下,傳統 CPU 算力不足,新架構芯片成為發展趨勢。當前主要有延續傳統架構的 GPU、 FPGA、ASIC(TPU、 NPU 等)芯片路徑, 以及徹底顛覆傳統計算架構,采用模擬人腦神經元結構來提升計算能力的芯片路徑。 云端領域 GPU 生態領先,而終端場景專用化是未來趨勢。

AI 核心芯片簡要梳理

根據 NVIDIA 與 AMD 公布的技術路線圖, 2018 年 GPU 將進入 12nm/7nm 制程。 而目前 AI、礦機相關的 FPGA 及 ASIC 芯片也均采用了 10~28nm 的先進制程。國內廠商涌現了寒武紀、深鑒科技、地平線、比特大陸等優秀的 IC 設計廠商率先實現突破,而制造則主要依靠臺積電等先進制程代工廠商。

主流礦機芯片對比

前景展望:部分領域有望率先突破,更多參與全球分工

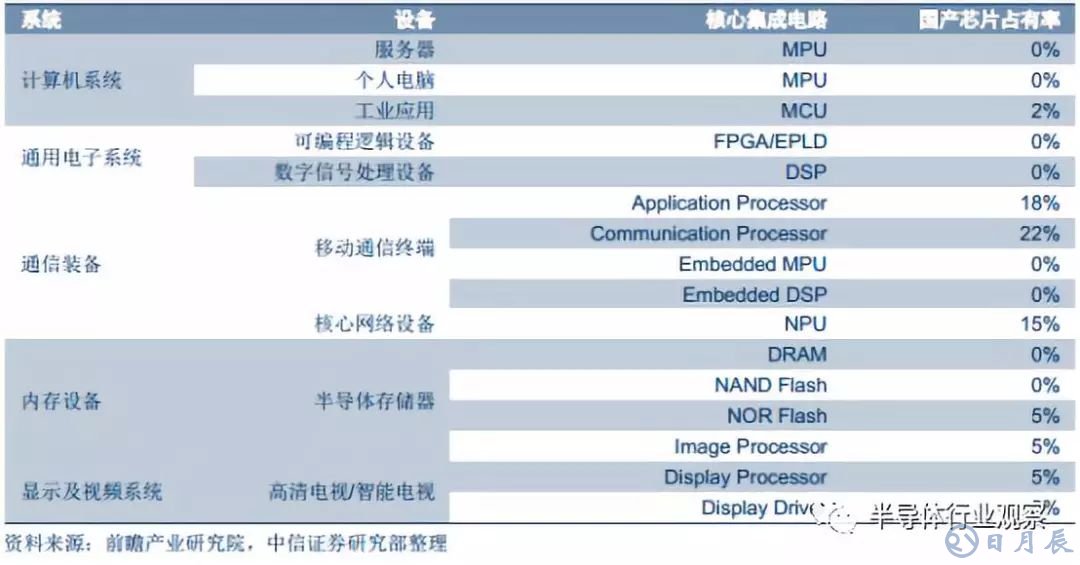

現階段國產化程度低, 半導體產業實際依靠全球合作。 盡管我國半導體產業目前正處于快速發展階段,但總體來看存在總體產能較低, 全球市場競爭力弱,核心芯片領域國產化程度低, 對國外依賴程度較高等現狀。 我國半導體產業鏈在材料、設備、制造、設計等多個高端領域對國外高度依賴,實現半導體產業自主替代需經歷較漫長道路。

當前中國核心集成電路國產芯片占有率

根據 IC Insight 數據顯示, 2015 年我國集成電路企業在全球市場份額僅有 3%,而美國、韓國、日本分別高達54%/20%/8%。 事實上,即便是美國、 韓國、 日本也無法達到半導體產業鏈 100%自產。例如在先進制程制造的核心設備光刻機方面依然依賴荷蘭 ASML 一家企業。更多參與全球分工,在此過程中逐漸提升國產化占比,是一條切實可行的半導體產業發展道路。

中國大陸芯片下游需求端終端市場全備,供給端有望向中國大陸傾斜。 (1) 需求端:下游終端應用市場全備,規模條件逐步成熟。隨著全球終端產品產能向中國轉移,中國已經成為全球終端產品制造基地, 2017 年中國汽車、智能手機出貨量占全球比重分別達 29.8%、33.6%。芯片需求全面涵蓋硅基、化合物半導體市場,芯片市場空間巨大。(2)供給端:當前中國大陸產值規模居前的 IC 設計、晶圓代工、存儲廠商寥寥數計,技術水平尚未達到領先水平,中高端芯片制造、化合物半導體芯片嚴重依賴進口。隨著近些年終端需求隨智能手機等產業鏈而逐漸轉移至中國大陸,需求轉移或拉動制造轉移,下游芯片供給端隨之開始轉移至大陸。

國內政策加速半導體行業發展。 近年來我國集成電路扶持政策密集頒布, 融資、稅收、補貼等政策環境不斷優化。尤其是 2014 年 6 月出臺的《國家集成電路產業發展推進綱要》,定調“設計為龍頭、制造為基礎、裝備和材料為支撐”,以 2015、2020、2030 為成長周期全力推進我國集成電路產業的發展:目標到 2015 年,集成電路產業銷售收入超過 3500 億元;到 2020 年,集成電路產業銷售收入年均增速超過 20%; 到 2030 年,集成電路產業鏈主要環節達到國際先進水平,一批企業進入國際第一梯隊,實現跨越發展。